今晚,阿里在开盘前发布2020财年第一季度(2019年4月1日-6月30日)财报,收入达到1149.24亿元,同比增长42%,经调整EBITDA同比增长34%。其中,云计算业务成为其第二大营收来源,达到77.87亿元,低于分析师预估的81.1亿元,较去年同期的46.98亿元增长65.7%。

阿里云单季营收增长65.7%看似很高,但与前几年三位数增速相比失色不少。在擅长商业化的时任阿里云总裁胡晓明操盘下,从2016财年开始,阿里云实现了同比三位数的增幅,不过这一局面从2019财年起便出现微妙的变化,营收增速开始回落,四个季度营收增速分别为93%、90%、84%、76%,2020财年Q1更是创下新低,降至65.7%。

明眼人都看得出,阿里云营收增速放缓,一个重要的原因是其业务规模不断扩大,常年占据中国市场榜首。分析机构Canalys最新报告显示,2019年Q1,阿里云在中国市场份额进一步扩大至47.3%,在亚太市场排名第一,市场份额是亚马逊和微软总和。

随着阿里云规模越来越大,营收想要继续保持三位数增长,难度可想而知,增速放缓在意料之中。这代表阿里云已经从营收高速增长初期,进入到业务相对成熟的稳定期。一位瑞杰金融分析师在2018年5月的报告中预测,2019年阿里云增长率将下降至87%左右。

现在看来,这位金融分析师还是想得过于乐观,阿里云营收增速已跌破七成,不排除继续下跌的可能,全年增长率很有可能维持在六成上下。

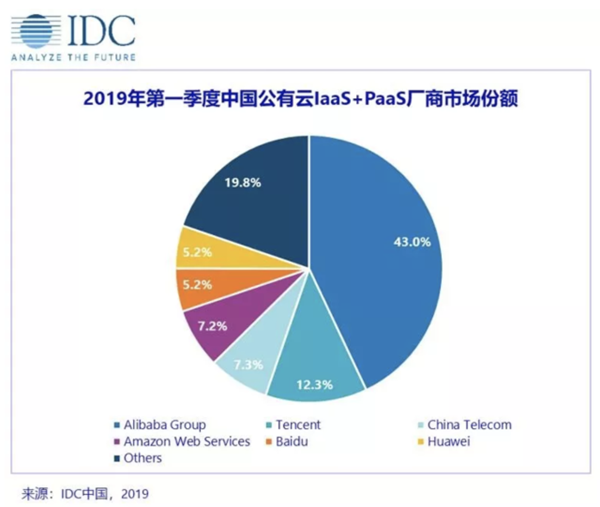

值得注意的是,日前,IDC发布的最新报告与Canalys有所出入,阿里云在国内市场占据43%的市场份额,与去年同期相比微降0.3%。无论是稳步增长还是小幅下降,都不妨碍阿里云制霸国内公有云市场。当然,这并不意味着阿里云可以高枕无忧。

目前,国内云计算市场被巨头把持的趋势越来越明显,阿里、腾讯、中国电信、亚马逊AWS、百度和华为占据八成以上的市场份额,市场集中度进一步提升。这意味着,云计算市场马太效应加剧,中小玩家的生存空间将被进一步压缩,而头部玩家之间的竞争也将越来越激烈。

换言之,未来无论阿里云扩大市场占比还是守住领先优势,与腾讯、中国电信、华为等玩家上演激烈厮杀在所难免。除了老对手腾讯云,1年猛增33倍、首度杀入国内前5的华为云,也是阿里云必须正视的潜在劲敌,华为云曾让其在国税总局公有云租用项目上吃了瘪。

业内人士认为,阿里云在云服务广泛覆盖和企业战略方面有进步,但在服务的深度、端到端细分客户场景覆盖和全球市场拓展上仍有不足。

以全球化为例,美国是全球公有云最大的市场,阿里云自然不会放弃这块诱人的大蛋糕,2014年、2015年先后在美国硅谷、弗吉尼亚部署数据中心,通过提供大幅折扣以吸引客户切换服务的方式,着眼于从亚马逊AWS,谷歌云平台和微软Azure的市场中争得一杯羹。

不过,阿里云的美国扩张之路并非一帆风顺。去年9月,外媒The Information爆料,在强悍的对手竞争下,阿里云在美国的业务重点有所变化,从服务美国公司转变为服务在华需要云服务的跨国公司。如果爆料属实,那这一调整可能会阻碍阿里云冲出亚太,走向全球云市场的雄心。

对此,胡晓明曾回应道,“作为一家全球化的公司,阿里云会继续推动在美国的发展,帮助中国的公司进入美国市场,同时推动美国的公司在亚洲发展。阿里云不会减少对美国市场的投入。”不过,他在作出这番表态2个月后便被调岗,而他的继任者张建锋对于拓展美国市场并没有表现出格外重视或兴趣浓厚。

如今,时隔近1年,阿里云的业务重心仍在亚太市场,在欧洲市场也有所突破。不过,其在北美和拉丁美洲的业务仍然相对较小,存在明显短板,未来需要用过硬的成绩来证明自己。

依稀记得胡晓明在2015年放下豪言,称到2019年阿里云可以在全球云市场上匹配甚至超越亚马逊AWS。如今,他已不再是阿里云一把手,不管他的继任者张建锋是否承认这一Flag,阿里云想要在今年赶上亚马逊AWS,这是几乎不可能完成的任务,打脸板上钉钉。

众所周知,亚马逊AWS是全球最大也是最先实现盈利的公有云厂商。2019年Q2财报显示,其收入高达83.8亿美元,约合589.8亿元,同比增长37%,远超同期阿里云的收入,后者连亚马逊AWS的零头都不到。二者营收基数不在一个量级,即便阿里云增速高于亚马逊AWS,缩小巨大差距也是朝夕之功,这是多么残酷的现实。

放眼未来,无论是国内市场还是全球市场,均远未达到饱和状态,仍有较大发展空间,整体来看,阿里云面临的机遇大于挑战,其想要在今后比肩亚马逊AWS,必须在作为全球公有云第一大市场的美国取得实质性突破,并在拉丁美洲等薄弱区域有所进展,只有实现均衡发展才能与亚马逊AWS有得一拼,而不是一直停留在亚太市场这一舒适区。

可以确定的是,无论谁当一把手,阿里云追赶亚马逊AWS都注定任重道远,且行且珍惜。

作者:龚进辉